作者:涟漪

如果你是一个网上冲浪的资深选手,一定有这样的体会,当你在视频网站看自己喜欢的博主分享的各种信息时,冷不丁就会冒出广告,让你猝不及防,而此时的弹幕上则有网友贴身提示——“快跑”!

如今,上海一家经营上述广告业务的公司——上海悦普广告集团股份有限公司(下称“悦普集团”)已向上交所递交招股书,拟主板上市。

多方融资后现金流仍持续承压

悦普集团成立于2014年3月,招股书显示,其主营业务为社交媒体广告投放代理、社交媒体整合营销及社交媒体运营服务,注册资本为1.20亿元,实控人为林悦,合计控制48.61%股份。

招股书显示,悦普集团分别于2014年4月、2015年11月、2019年4月、2019年8月进行了4次增资,金额分别为90万元、400万元、266.67万元、7350万元。

随着不断增资,悦普集团的注册资本也水涨船高。悦普集团2014年4月、2015年11月的增资还是1元/注册资本,而2019年4月的增资变为了19.47元/注册资本。

3个月之后,即2019年8月,悦普集团进行了第4次增资,出资人为兰馨亚洲七期基金、领瑞基石,增资价格为190.09元/注册资本。

到了2020年10月,悦普集团进行了第5次增资,达晨创鸿、达晨创景、财智创赢、上海敏銮、杭州万飞、量雅量宏、海南久盈、黄明杰合计出资2亿元,增资的价格为180.00元/股。

一系列操作之后,股东兰馨亚洲“退出”了。第5次增资之后,兰馨亚洲七期基金已成为悦普集团第4大股东,持股比例为7.20%。2021年9月,兰馨亚洲退出了悦普集团股东行列,以9360万元价格将股份转让给了量雅惟实、达晨创鸿。

值得一提的是,东方财富Choice数据显示,悦普集团曾在2019年12月得到了兰馨亚洲领投、基石资本跟投的2500万美元战略融资,而此次融资将主要用于业务的战略布局和技术研发等,包含对MCN机构的增持投资以及社交媒体大数据的开发和应用。

悦普集团于2022年7月8日申请沪市主板上市时,拟发行股票不超过4000万股,拟募集资金7.50亿元,将用于新媒体营销代理体系升级项目、品牌全案创意中心建设项目、补充流动资金,拟分别投入2.55亿元、1.14亿元、3.81亿元。

资金大量投入的同时,悦普集团的现金流情况并不乐观。

招股书显示,2019-2021年,悦普集团经营活动产生的现金流量净额常年为负,并在持续扩大中,净流出分别为0.14亿元、1.24亿元、1.64亿元。

(悦普集团近几年现金流情况 来源:招股书)

悦普集团表示,一方面是由于营业收入规模快速增长,在业务扩张过程中同步增加了媒介资源采买、人员薪酬支出等。

另一方面,悦普集团在业务中普遍通过社交媒体广告交易平台下单,除少量平台给予一定账期外,多采用现款支付模式,同时根据行业惯例给予客户信用期。

而在营业收入规模快速增长及客户新增收入规模增加的情况下,悦普集团与上下游资金结算存在时间差导致现金流量净额持续为负的情形。

悦普集团同时表示,尽管其已加强应收账款催收工作且资金运转情况良好,但仍面临较大的营运资金压力及营运资金周转风险。

招股书显示,截至2019年末、2020年末、2021年末,悦普集团的应收款项余额分别为2.27亿元、3.49亿元、6.67亿元,占当期营业收入的比例分别为45.14%、49.53%、45.80%。

悦普集团也在招股书中表达了对资金的担忧。

悦普集团表示,社交媒体营销行业是仍处于迅速发展中的新兴朝阳行业,该公司仍处于高速成长期,营运资金资源成为未来发展中不可或缺的关键要素。

而悦普集团目前作为未上市的民营企业,且由于广告行业普遍的轻资产运营特征,融资主要来源于私募股权融资、自身经营积累和银行借款,整体融资渠道较为单一,制约着该公司的快速发展。

负债高于行业平均 毛利率连续下滑

你一定想不到,悦普集团当初是从10万元启动资金开始的。

悦普集团的前身是思传有限,2014年3月成立,注册资本为10万元。其中,林悦认缴出资7万元,蔡永辉认缴出资3万元。

如今,林悦、蔡永辉持股比例分别为48.17%、20.65%,分别为悦普集团的第一大股东、第二大股东。

林悦出生于1987年5月,专科毕业,而蔡永辉出生于1968年6月,高中学历。一个专科毕业,一个高中毕业,撑起了一个1.20亿元注册资本的公司。

悦普集团拥有一批明星大客户。

2019-2021年,阿里巴巴集团皆为悦普集团的第一大客户,营业收入占比分别为20.59%、12.94%、12.08%;而字节跳动集团也皆在前五大客户之列,营业收入占比分别为8.47%、10.45%、6.83%。

值得一提的是,字节跳动集团2019年、2020年为悦普集团的第二大客户,2021年则被欧莱雅(中国)有限公司超越,降为第三大客户。

尽管如此,悦普集团的财务面临着一定挑战。

悦普集团近年营业收入和归母净利润呈现增长趋势。2019-2021年,悦普集团的营业收入分别为5.03亿元、7.05亿元、14.56亿元,归母净利润分别为3562.26万元、2753.90万元、11004.50万元。

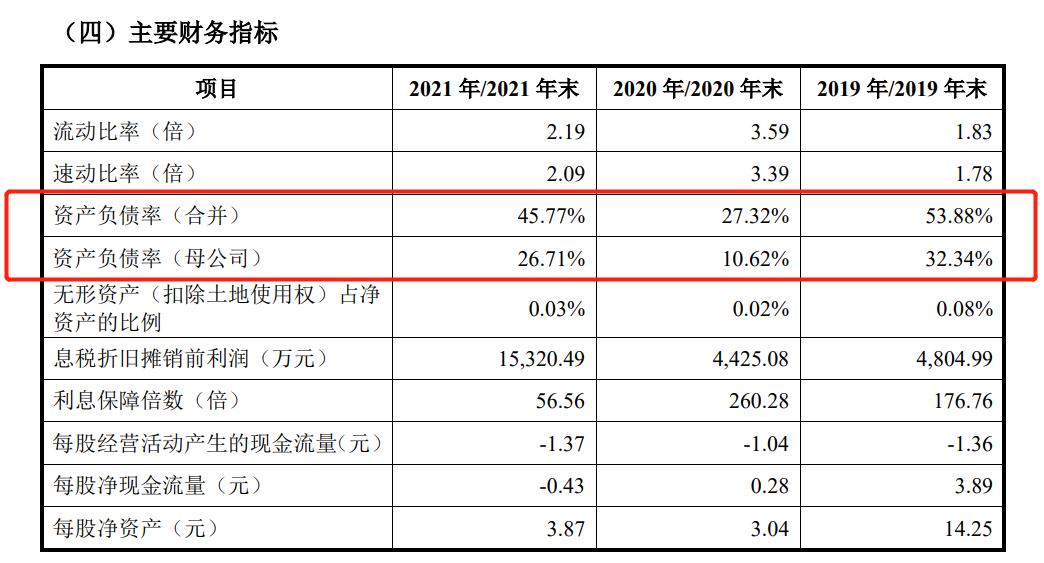

从资产负债率情况来看,截至2019年末、2020年末、2021年末,悦普集团的合并资产负债率分别为53.88%、27.32%、45.77%,而母公司的资产负债率分别为32.34%、10.62%、26.71%。

(来源:悦普集团招股书)

悦普集团表示,2019-2021年流动比率及速动比率均较高,且资产负债率较低,利息保障倍数较高,因此偿债能力较强。

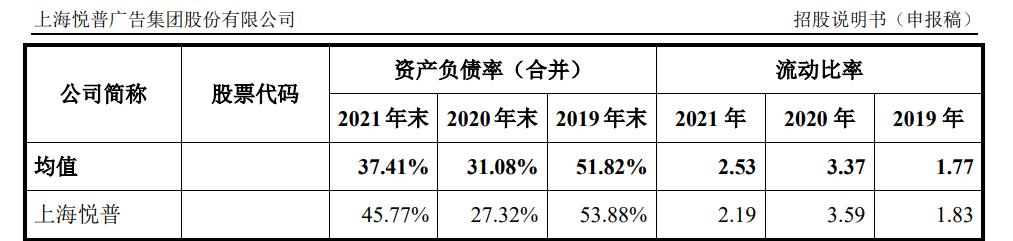

而招股书显示,悦普集团2021年末的流动比率为2.19倍,低于可比公司2.53倍的行业均值,而2019年末、2021年末的资产负债率也高于行业平均。

(来源:悦普集团招股书)

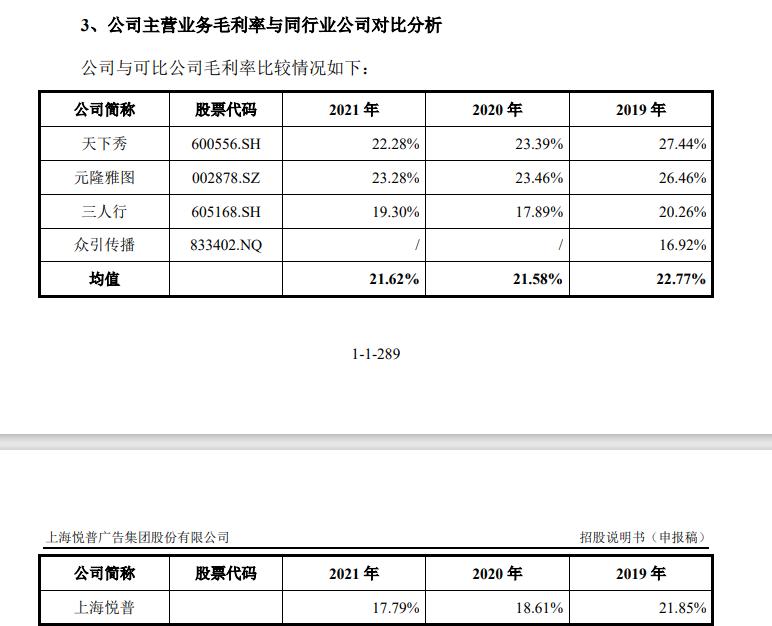

悦普集团的毛利率连续出现下滑。

招股书显示,2019-2021年,悦普集团的主营业务综合毛利率分别为21.85%、18.61%、17.79%,呈现逐年下降趋势。

悦普集团表示,2020年、2021年受媒介资源采买成本上涨以及部分议价能力较强、毛利率较低的大客户销售增长影响略有下降。

悦普集团的毛利主要来源于媒介资源采购及销售的差价,差价主要受到专业服务能力、与客户及媒介资源的合作关系及持续合作预期、整体媒介采买规模、具体市场竞争情况等因素综合影响。

行业对比来看,2019-2021年悦普集团可比公司的行业平均毛利率分别为22.77%、21.58%、21.62%的,差距在逐步拉大。

(来源:悦普集团招股书)

悦普集团表示,毛利率低于可比公司主要由于产品差异及规模差异,但是变动趋势与可比公司基本一致。

悦普集团未来将如何发展?IPO参考将持续关注。

(本文仅供参考,不构成投资建议,据此操作风险自担)