作者:牛冬梅

2023年3月2日,山西紫林醋业股份有限公司(下称“紫林醋业”)提交招股书并获受理,拟在上交所主板上市。这是该公司自2016年以来第四次闯关。

公开资料显示,紫林醋业是我国四大醋业龙头之一,主要产品有酿造食醋、保健醋、风味醋、果醋、醋饮料、复合果汁饮料、酿造料酒等七大系列,旗下的“紫林”品牌还是地理标志产品“山西老陈醋”品牌之一,具有一定的品牌知名度和美誉度。

只是,紫林醋业IPO之路一直不顺。IPO参考梳理发现,紫林醋业过度依赖供应商的情形依旧存在,连续多年营收不见增长的态势也没有根本性的改善。

毛利率下滑 陷入增长瓶颈

自2000年成立至今,紫林醋业一直深耕食醋制造业,营业收入也实现了增加,但近几年净利润增速下滑迹象明显,且毛利率也出现下滑。

据招股书,2019-2021年以及2022年上半年,紫林醋业的营收分别为5.47亿元、6.2亿元、6.2亿元、3.03亿元;净利润分别为1.04亿元、1.01亿元、0.91亿元、0.4亿元。

从整体来看,紫林醋业的营业收入相对平稳,但2021年净利润出现下滑。吃醋是很多人的生活习惯,也是烹饪的主要调味品之一,醋业没有明显的周期性。紫林醋业将净利润下滑归咎为2021年社区团购等恶性无序竞争的结果。

紫林醋业的营收构成当中,食醋的营收占比呈下滑趋势。招股书显示,2019-2021年以及2022年上半年,食醋业务创造的营业收入分别为5.17亿元、5.77亿元、5.66亿元、2.73亿元,占总营收的比例分别为94.69%、93.27%、91.45%、90.54%。

紫林醋业综合毛利率也在逐年下滑。招股书显示,2019-2021年以及2022年上半年,紫林醋业的综合毛利率分别为41.01%、37.45%、34.96%、34.26%。

(数据来源:紫林醋业招股书)

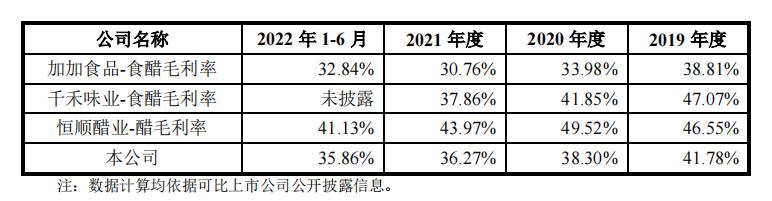

与可比上市公司相比,紫林醋业毛利率的下跌趋势与行业基本同步,但与龙头恒顺醋业的毛利率相比仍有较大差距。对此,紫林醋业表示,受众人群及相关销售优势区域的经济发展水平不同,各食醋生产企业所处竞争环境不同,导致产品销售价格、毛利率出现差异。

不同地域的人有不同的饮食文化,对食醋的偏好也有所不同,对企业来说是一把双刃剑。既为企业制造地域门槛创造了条件,但也给公司的发展带来了局限性。

对此,紫林醋业也在招股书中表示,如果未来市场竞争持续加剧或者原材料、人员等成本持续增加,而该公司无法保持产品市场竞争力或者市场开拓不力,或者无法有效适应市场销售模式转变等,将面临市场份额下降、毛利率下降及经营业绩下滑的风险。

行业集中度低 产能利用率不足仍拟扩产

当前,我国食醋制造业的行业集中度较低,小作坊大量存在。根据相关行业研究报告,全国大小可生产食醋的企业达6000余家,专业生产的有3000多家,生产食醋的企业中,品牌企业产量仅占30%,其他作坊式小企业占70%。

随着龙头企业在规模、产业链、渠道建设等方面优势的强化,或将出现强者愈强的局面。紫林醋业若不能夯实产业链上下游的根基,将难以发挥其规模和品牌优势,进而影响毛利率的提升,对该公司营收或将产生负面影响,不利于行业地位的稳固。

行业龙头恒顺醋业近几年的营收稳中有增,目前已经突破21亿元大关,而紫林醋业还徘徊在6亿元左右,已经被远远抛在后面。

从整个行业生态来看,食醋是我国居民饮食中的刚需食品,食醋的销售也集中在国内,同时因不同地域居民口味上的差异,在山西、江苏、福建等地形成了不同的产业集群,构成了一定程度的“地域保护”。

从食醋行业发展趋势看,食醋行业现存的分散竞争格局将逐步向行业垄断竞争局面转变。一方面,随着居民收入水平的不断提高,人们在选择食醋产品时,会更多地关注食醋的品质和食品安全性;另一方面,具有品牌优势、销售渠道优势和资本优势的食醋生产企业的逐渐发展壮大,也将进一步提升食醋行业的集中度。

紫林醋业产能利用率不足,仍拟募资扩产。紫林醋业此次IPO拟募资投建10万吨/年的食醋生产线。据招股书,紫林醋业现有食醋系列产品产能达到24万吨,原醋产能利用率在71%-87%之间,产能未充分利用。

对供应商、经销商存依赖

紫林醋业对前五大供应商的依赖度上升。招股书披露,2019-2021年以及2022年上半年,紫林醋业对前五大供应商的原材料采购金额占全部原材料采购比例分别为46.48%、63.94%、58.08%、72.57%。

原材料的品质跟紫林醋业食醋等产品品质有直接关系,一旦所依赖的供应商不能提供合格的原材料或经营方向发生变化等,将打乱正常的经营秩序,造成经营损失。

山西华鑫达贸易有限公司多次位列紫林醋业第一大食用酒精供应商。据天眼查数据,该公司的社保缴纳人数为0。紫林醋业供应商山西鑫盛锦贸易有限公司、清徐县双兴包装有限公司也出现了社保交纳人数为0的情况,还有数个供应商的认证客户只有紫林醋业一家。

紫林醋业也高度依赖经营商。由于食醋酿制行业的进入门槛相对较低,存在激烈的区域竞争,因此形成了行业内各厂商之间互相渗透、互相竞争的局面。同时,由于食醋同质化严重,自营很难实现销量上的突破,经销商便成为不少企业的首选。

紫林醋业也不例外。

2019-2021年以及2022年上半年,紫林醋业通过经销商实现的销售金额占总营收的比例分别为95.00%、95.03%、94.37%、93.64%。

出于对经销商关系的维护,紫林醋业产品对于经销商的售价一般低于对于商超的价格,也普遍低于自营销售价格。在一定程度上,发挥经销商数量优势可以拓宽获客渠道,有助于构建更完善的销售网络,提高产品的市场渗透率、扩大品牌影响力,但高度依赖也会招致经销商管理风险。

从紫林醋业各销售规模的经销商数量、占比及毛利率情况看,50万元以下销售规模的经销商数量正快速增加,从2019年的533家增至2022年上半年末的901家(此时总经销数量为1035家),销售额占总销售额的比例也从19.38%增至48.58%;100万元及以上销售规模的经销商数量从130家下降至39家,销售额占总销售额的比例从77.76%降至28.17%。

大经销商数量锐减和小微或个体经销商数量激增形成了鲜明的对比,一方面增加了公司对经销商管理的难度,不利于企业形象的维护、销售政策的执行;另一方面,小规模经销商的收入核查难度较大,是否存在潜在的关联企业、是否存在利益交换等,投资者难以辨别。

即便是经销商之间,也存在激烈的竞争,如果经销商采取低价策略或采取其他不正当竞争手段等,不仅会打乱当地的竞争秩序,也会给紫林醋业带来负面影响。

在以往的上市申请反馈意见中,监管层要求紫林醋业对经销商的管理政策和体系、对经销商制定的各种返利、折扣、补贴政策、各期经销商数量变动情况等作出说明或者补充披露。

紫林醋业面临着经销商依赖、毛利率下滑等,此次IPO能否顺利,让我们拭目以待。

(本文仅供参考,不构成投资建议,据此操作风险自担)