来源:权衡财经

前期申报被受理的江苏东方四通科技股份有限公司(简称:东方四通)拟在创业板上市,保荐机构为广发证券。本次拟公开发行股票不超过1,936.00万股,不低于发行完成后股本总数的25%。公司拟投入募集资金4.74亿元,用于电力电子产品生产制造项目、电力电子产品研发中心项目和补充流动资金。

东方四通一家三口合计持股81.64%,子公司均亏损,亏本转让江南科技;毛利率低于同行均值,经营现金流波动;研发占比仅为同行均值的一半,参保人数略有差异;客户集中度较高,前五大供应商频现零人或数人参保;应收账款和存货高企,资产负债率超同行20个点,产能充足。

一家三口合计持股81.64%,子公司均亏损,亏本转让江南科技

2001年7月23日,由虞三郎、虞大力、周秀芹分别出资30.00万元、10.00万元和10.00万元设立的有限责任公司。2008年12月17日变更为股份公司。

2010年5月31日,公司派生分立为东方四通和宝诚电子。分立后的东方四通注册资本减至800.00万元,宝诚电子注册资本300.00万元,东方四通和宝诚电子的股东及各股东持股比例均与分立前一致。2021年12月24日,虞三郎将其所持东方四通58.08万股以145.20万元的价格转让给李国栋。

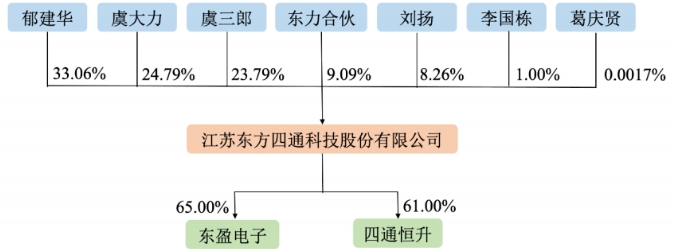

公司控股股东、实际控制人为虞三郎、虞大力和郁建华,虞三郎、郁建华系夫妻,虞大力系虞三郎和郁建华之子。截至招股说明书签署日,虞三郎直接持有公司23.79%的股份,郁建华直接持有公司33.06%的股份,虞大力直接持有公司24.79%的股份、通过东力合伙间接持有公司0.01%的股份,三人合计控制公司81.64%的表决权。权衡财经iqhcj注意到,虞三郎生于1949年11月生,中国国籍,高中学历。

东力合伙持有公司9.09%的股份。虞大力、刘扬、钱学锋、周秀芹、周文贤分别持有东力合伙0.13%、5.88%、10.58%、2.53%和2.94%的合伙份额,其中,虞大力为公司实际控制人之一,刘扬为其他持股5%以上股东,钱学锋与周秀芹系夫妻,周文贤系周秀芹之兄。

2012年,东方四通与张家港智电电力电子研究所有限公司合作成立子公司江苏东盈电子科技有限公司,专注于电能质量行业,公司持股65%。2020年成立子公司苏州四通恒升电源科技有限公司,专注于光伏HJT/TOPCon高效电池等行业。截至招股说明书签署日,公司拥有2家控股子公司,两家子公司参保人数仅2人或4人。东盈电子2022年净利润为-24.10万元,四通恒升2022年净资产为-204.22万元,净利润为-300.64万元。东盈电子2016年曾起诉上海韦欧韦滤波设备有限公司和重庆木森电气设备有限公司买卖合同纠纷后均选择了撤诉。

此外,张家港市江南科技有限公司为公司2020年前历史子公司,曾有过被执行的过往,为历史失信被执行人和限制高消费。2020年12月,公司转让所持有的江南科技股权,股权转让前江南科技向公司借款811.88万元用于日常经营,因江南科技经营情况逐步恶化,转让时点确认投资收益-536.02万元。

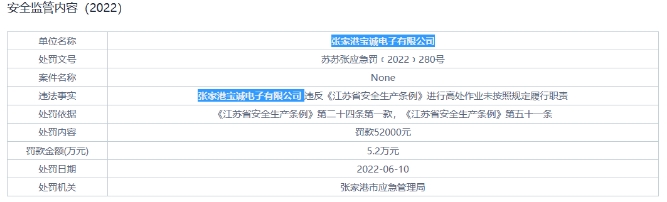

报告期内,公司实际控制人控制的宝诚电子于2022年6月受到张家港市应急管理局的行政处罚。2022年6月10日,张家港市应急管理局出具《行政处罚决定书》((苏苏张)应急罚〔2022〕280号),宝诚电子由于“违反《江苏省安全生产条例》进行高处作业未按照规定履行职责”被处以罚款人民币5.20万元。

毛利率低于同行均值,经营现金流波动

东方四通主要从事工业控制电源的研发、生产和销售,下游主要为光伏、稀土材料、热处理、电子材料等企业及其配套设备制造商,公司业务发展受下游行业需求影响较大。公司生产的各类工业控制电源主要为定制化产品,下游应用领域涵盖了光伏、稀土材料、电子材料、耐热材料、金属加工等诸多领域。

2020年至2022年,公司营业收入分别为1.442亿元、2.022亿元和2.967亿元,2021年和2022年营收增幅分别为28.68%和46.74%;各期净利润分别为1490.99万元、2469.01万元和5685.08万元,2021年和2022年净利润增幅分别为65.6%和130.26%。

2020年至2022年,东方四通经营活动产生的现金流量净额分别为321.52万元、-552.82万元和6,198.15万元,同期净利润分别为1,490.99万元、2,469.01万元和5,685.08万元,经营活动产生的现金流量净额占净利润的比例分别为21.56%、-22.39%和109.02%,公司经营性现金流存在一定波动。

公司业绩成长的核心因素包括国家产业政策、下游市场需求等外部因素,以及公司技术研发、产品开发等内部因素。但公司目前处于成长期,业务规模相对偏小,抵御市场风险的能力有限,经营过程中行业政策、市场竞争格局、客户需求变化以及公司竞争优势等因素的变化均会影响公司业绩表现。

报告期内,东方四通的主营业务收入主要来源于交流电源设备和直流电源设备的销售收入,占同期主营业务收入的合计比例分别为81.45%、89.40%和94.40%,占比较高。

2020年至2022年,东方四通综合毛利率分别为35.58%、35.38%和35.07%,交流电源设备中的中高频感应电源毛利率分别为49.59%、49.24%和47.15%,其中,2021年、2022年,公司向协鑫科技销售的感应加热电源系统毛利率分别为52.93%、45.97%,整体处于较高水平;直流电源设备中的晶体生长电源毛利率分别为39.37%、30.25%和23.65%,毛利率有所下降。公司综合毛利率低于可比同行均值41.88%、39.80%和38.01%。

报告期内,公司其他收益均为软件企业增值税退税和政府补助,其中20220年即征即退增值税为691.80万元,报告期政府补助为27.00万元、43.73万元和378.47万元。

研发占比仅为同行均值的一半,参保人数略有差异

报告期各期末,东方四通在职员工总数分别为185人、283人和339人,其中生产人员为222人,占比高达65.39%。截至2022年12月31日,公司拥有专利技术57项,其中,发明专利17项;正在申请的专利技术21项,其中,发明专利15项。截至2022年12月31日,公司拥有研发及技术人员54人,占员工总人数的15.93%。

报告期各期,公司期间费用分别为2,557.67万元、3,896.58万元和4,422.37万元,占营业收入的比例分别为17.74%、19.27%和14.90%,主要系销售费用、管理费用和研发费用,几者从数额上看,较为接近。

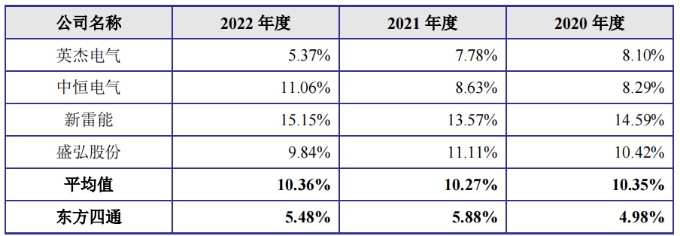

其中,公司的研发费用率分别为4.98%、5.88%和5.48%,公司研发费用率低于同行业可比公司平均水平10.35%、10.27%和10.36%,仅过可比同行均值的一半。

东方四通体量较小,选择创业板上市的标准也较为保守,相关指标一为:最近三年研发投入复合增长率不低于15%,最近一年研发投入金额不低于1,000万元;最近三年营业收入复合增长率不低于20%,公司的情况为2020年-2022年研发投入复合增长率为50.49%,2022年研发投入为1,626.14万元2020年-2022年营收复合增长率为43.47%。

报告期各期,公司销售费用分别为816.38万元、1,177.79万元和1,225.61万元,占营业收入的比例分别为5.66%、5.82%和4.13%。其中报告期内,公司业务招待费分别为117.54万元、189.23万元和175.32万元,差旅费分别为168.89万元、212.39万元和201.55万元。

报告期各期,东方四通管理费用分别为955.22万元、1,477.71万元和1,561.36万元,占营业收入的比例分别为6.63%、7.31%和5.26%,其中主要为员工薪酬,报告期内,公司管理人员薪酬分别为632.05万元、868.39万元和999.98万元,薪酬支出金额呈现上升趋势。

招股书显示,东方四通的社保缴纳比例较高,应缴纳社会保险和住房公积金人数分别为169人、261人和313人,已缴纳社会保险人数分别为166人、256人和308人,社会保险覆盖比例均在98%上。不过从企信网上可知,东方四通及子公司2020年-2022年参保人数合计分别为165人、256人和310人,有所差别。

客户集中度较高,前五大供应商频现零人或数人参保

2020年至2022年,东方四通前五大客户销售收入占营业收入的比例分别为52.15%、42.42%和53.03%,其中,协鑫科技系报告期内的重要客户,公司对其销售收入增长较快,2022年对其销售收入占营业收入的比例为25.38%,预计未来对其销售金额及占比将进一步提升,公司对主要客户存在集中度较高的风险。

东方四通原材料主要包括IGBT、晶闸管等功率器件,铜、铝、硅钢片等金属材料,机柜、外壳等机械材料,电容器、接触器、断路器等元器件,集成电路、PCB板等电子材料。公司主要原材料市场供应充分,供应商较多。报告期内,公司主要向镇江景格科技有限公司、深圳市飞尼奥科技有限公司等供应商进行采购。

镇江景格科技有限公司为公司2021年第三大和2022年第一大供应商,公司向其采购金额分别为962.83万元和3066.09万元。查公开资料显示,此供应商成立于2018年7月25日,实缴为0万元,成立迄今社保缴纳人数均为0人。

无锡市凯昶电器科技有限公司为公司2020年第一大供应商,公司向其采购金额为724.52万元。2020年此供应商城镇职工基本养老保险缴纳人数为9人,其他为0人,2021年生育保险为0人,其他均为为1人,2021年社保缴纳人数为1人。此外值得注意的是,2020年东方四通存在通过供应商无锡市凯昶电器科技有限公司取得银行贷款的转贷行为,发生转贷金额1,300.00万元。

无锡市伊迪森电磁线有限公司成立于2018年10月,实缴为0万元,2022年为公司第三大供应商,采销额为1,329.89万元,占比4.75%。报告期其参保人数分别为3人、10人和13人。

应收账款和存货高企,资产负债率超同行20个点,产能充足

2020年末至2022年末,东方四通应收账款余额分别为6,668.08万元、1.076亿元和8,305.37万元,占当期营业收入的比例分别为46.26%、53.22%和27.99%,公司应收账款占营业收入的比例相对较高。各期坏账准备金额分别为580.88万元、841.77万元和819.94万元。

报告期各期,公司应收账款周转率分别为1.97、2.32和3.11,应收账款周转率较同行业平均水平较低。报告期各期末,公司应收账款及合同资产期后回款比例分别为92.12%、89.39%和48.21%。

2020年末至2022年末,东方四通存货账面价值分别为3,835.62万元、1.078亿元和2.261亿元,占流动资产的比例分别为23.38%、40.35%和48.27%,公司存货余额随着经营规模和在手订单情况持续增长且增速较快。公司存货跌价准备金额分别为193.15万元、179.94万元和169.75万元,占存货账面余额的比例分别为4.79%、1.64%和0.75%。

这也带来了报告期内,东方四通母公司资产负债率分别为35.02%、49.71%和58.93%,整体呈现上升趋势。高于可比同行母公司资产负债率平均值分别为35.61%、39.59%和38.25%。近期已超可比同行均值20个点。

东方四通本次募集资金2.793亿元用于电力电子产品生产制造项目,将新增工业控制电源产能3,025台套,新增年销售收入3.18亿元,本项目总投资2.793亿元,项目建设期为3年,其中铺底流动资金为4263.70万元。用于土地购置和土建工程款项高达1.74亿元。而从东方四通的产能利用率来看工业加热直流电源产能利用率长期低下,中高频感应电源产能利用率也不饱和。

报告期公司现金及现金等价物净增加额分别为-946.25万元、85.63万元和5,660.78万元,有所好转,此次公司拟使用募集资金9,000万元用于补充流动资金项目,与之对应的是2020年,公司现金分红金额为1742.40万元。

张家港市消防救援大队2022年10月火眼预测单位双随机抽查中,东方四通履行法定消防安全职责方面被发现问题已责令改正。