来源:权衡财经

2023年开年迄今,单论保荐成功率,国元证券的业绩并不优秀。公司2023年保荐的15个IPO项目中,主动撤回的4家,撤否率达到26.67%,仅有1家企业保荐成功已上市。国元证券2023年上半年投行业务收入仅有1.02亿元,占总营收比重的3.29%,同比下降60.41%。

还在IPO进程中但截至9月30日为中止状态的安徽唐兴装备科技股份有限公司(简称:唐兴科技)拟在深交所创业板上市,保荐机构为国元证券。本次拟公开发行不超过2,814.59万股,占本次发行后总股本的比例不低于25.00%。此次拟投入募集资金4.26亿元,用于非开挖装备产业园项目、非开挖装备零部件生产线改造项目和补充流动资金。

唐兴科技系兄弟三人持股合计95.94%,股份支付超三千万元;2021年增收反降利,毛利率一路下滑,税补占比高,理财分红超补流;规模小,研发费用垫底,销售费用率高于同行;客户分散,前五大客户变动大,多为数人参保质量堪忧。

兄弟三人持股合计95.94%,股份支付超三千万元

2005年1月14日,唐为付、唐素文、唐夕明、马允树共同出资设立唐兴有限,公司注册资本为150.00万元,其中唐为付、唐素文、唐夕明和马允树各出资37.50万元,均以实物(房产)出资。唐兴有限企业名称为“淮南唐兴液压机械有限责任公司”。

唐兴有限成立时,股东唐为付、唐素文、唐夕明和马允树用作出资的房产(作价150.00万元)未取得相关产权证书,无法办理出资财产属权转移登记手续,存在出资瑕疵。为弥补上述出资瑕疵,唐兴有限于2019年12月9日对公司成立时的出资资产进行置换,由唐素文、唐夕明、马允树分别以现金出资56.25万元、56.25万元、37.50万元置换公司成立时的房产出资,原唐为付出资部分由唐素文、唐夕明继承并实缴。

2021年8月,唐兴科技对管理层及主要技术(业务)骨干进行股权激励,以安徽君同和安徽君为作为员工持股平台对公司进行增资。安徽君同和安徽君为分别向公司增资1,581.00万元和589.00万元,增资价格为3.10元/注册资本。公司2021年持股平台增资形成的股份支付,权益工具公允价值以中水致远2021年8月31日评估值7.55亿元确定,根据权益工具的评估价值9.32元/注册资本与员工取得股权的价格3.10元/注册资本之间的差额,确认股份支付费用3,301.01万元。

2021年11月,唐兴科技整体股改,2023年3月,公司在安徽股权托管交易中心挂牌展示,企业代码200009;2023年4月,公司在安徽股权托管交易中心终止挂牌展示。

截至招股说明书签署日,公司控股股东、实际控制人为唐素文、唐夕明和马允树,三人分别直接持有公司31.09%、31.09%和20.73%股份,另外唐素文通过担任安徽君同、安徽君贤和安徽君为执行事务合伙人,间接控制公司13.03%的股份表决权,三人通过直接和间接合计控制公司95.94%的股份表决权。唐素文为公司董事长、总经理,唐夕明和马允树均为公司董事、副总经理,唐素文和唐夕明系兄弟关系,马允树与唐素文、唐夕明系表兄弟关系,且三人已签署《一致行动人协议》,为公司控股股东、实际控制人。

截至招股说明书签署日,公司最近一年新增股东为华源集团、合肥国耀、铜陵毅达和鸿熙控股。持股比例分别为1.81%、0.9%、0.9%和0.45%。增资价格为13.09元,投后估值为11.05亿元。

截至招股说明书签署日,公司拥有1家唐兴装备(马来西亚)有限公司,成立于2020年3月4日,2022年营收为0万元,净利润为-80万元;1家分公司合肥分公司。2015年3月20日,唐兴科技吸收合并了实控人名下的海容川,截至2015年3月20日,海海容川净资产评估值为1,119.67万元。

2021年增收反降利,毛利率一路下滑,税补占比高,理财分红超补流

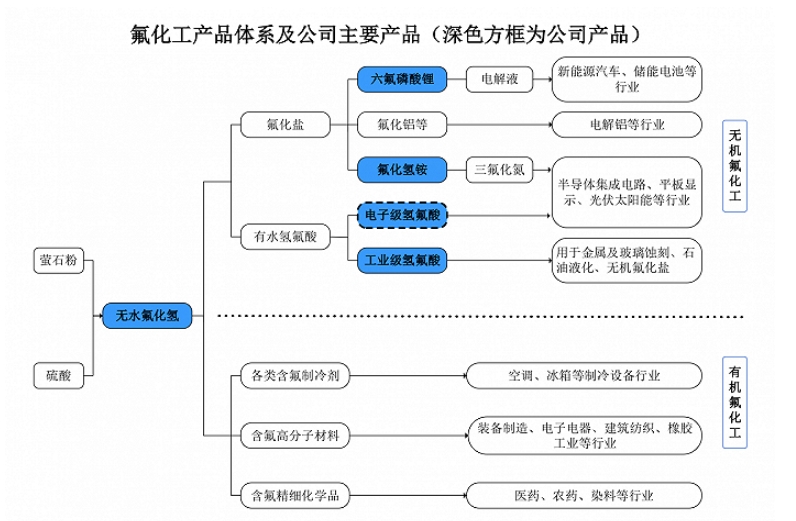

唐兴科技是一家专业从事非开挖成套装备研发、设计、制造、销售、租赁和服务的国家高新技术企业。公司主要产品为顶管机成套装备,广泛应用于市政管网、城市轨道交通、地下综合管廊、油气管网和引水隧洞等基础设施建设领域的掘进作业。

基础设施建设具有政策驱动性和投资驱动性的特征,宏观经济的波动导致政策波动性及投资周期性,因此隧道施工专用机械制造行业的下游市场需求与宏观经济的景气度有较大的相关性。隧道施工专用机械的施工应用主要集中在经济较为发达的城镇地区,如长三角、珠三角和内地中心城市。

2020年-2022年,唐兴科技的营业收入分别为2.314亿元、2.776亿元和3.231亿元,净利润分别为6415.91万元、5871.62万元和6695.52万元。2021年公司出现了增收反降利的情况,主要原因在于报告期内,公司软土系列顶管机产品毛利率分别为40.78%、29.71%和27.37%,毛利率呈下降趋势。公司2021年度该系列产品毛利率较2020年度下降11.07个百分点,公司称原因系该类产品技术成熟,市场竞争充分,销售价格降低;受主要原材料价格上涨影响,导致该系列产品成本上升。

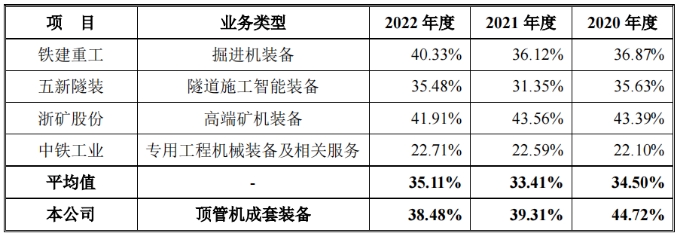

反映到毛利率上,报告期内,唐兴科技综合毛利率分别为45.43%、40.88%和39.17%,主营业务毛利率分别为44.98%、40.22%和38.60%,两者呈一路下降趋势;而可比同行的平均值虽然起伏但2022年却是高位。

权衡财经iqhcj注意到,报告期内,公司计入当期损益的政府补助金额分别为1,082.97万元、1,163.44万元和1,423.94万元;公司享受的主要税收优惠金额分别为1,224.97万元、1,477.56万元和1,199.27万元,税补合计金额占同期净利润的比例分别为35.97%、44.98%和39.18%。

2020年和2022年,唐兴科技现金分红金额分别为3500万元和1053万元。公司本次募投项目中,非开挖成套装备产业化项目预计总投资3.02亿元,其中:固定资产投资2.72亿元,铺底流动资金3,000.00万元,形成年产500台套顶管机成套装备的综合产能。此外公司拟使用7,000.00万元募集资金用于补充流动资金,两者叠加募资用于补流的高达1亿元。

报告期各期末,唐兴科技交易性金融资产为银行短期理财产品。报告期各期末,公司交易性金融资产分别为2020年的2,700.00万元和2022年的4,889.45万元,占流动资产总额的比例分别为16.51%和15.94%,公司2021年末交易性金融资产余额为零元,系银行短期理财产品到期赎回。

规模小,研发费用垫底,销售费用率高于同行

与可比上市公司相比,公司的资产规模、收入和利润规模相对较小,研发支出金额和研发人员数量与上述可比上市公司相比存在一定差距。报告期各期末,唐兴科技及子公司员工人数合计分别为420人、444人和474人。截至2022年12月31日,公司研发人员47名,占员工总数9.92%。目前公司核心技术人员为唐素文、姚宝、郭攀、王长坤和辛翰文。

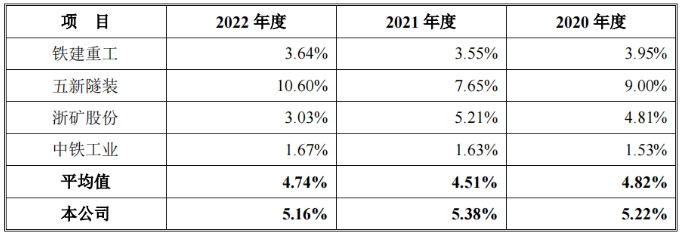

报告期内,唐兴科技销售费用金额分别为1,208.07万元、1,493.12万元和1,667.05万元,占同期营业收入的比例分别为5.22%、5.38%和5.16%,销售费用率高于可比同行均值4.82%、4.51%和4.74%。

截至2022年12月31日,公司主要在研项目项目包括预算1,500.00万元的掘进小型盾构机和预算1,000.00万元的大截面城市管廊矩形顶管智能成套装备研发与应用项目,均为与各大学合作研发,研究成果双方共享。

客户分散,前五大客户变动大,多为数人参保质量堪忧

唐兴科技顶管机成套装备的主要客户是建设施工单位,报告期内,公司前五大客户占比分别为17.37%、15.58%和10.65%,变化较大,主要是公司所处行业特征决定。2021年前五大新增客户为临沂经展市政工程有限公司、深圳市锐鼎丰建筑有限公司、浙江徽舟建设工程有限公司和山东天勤建设程有限公司。2022年前五大客户新增有河南三三建设工程有限公司、山东高歌建筑工程有限公司和山东田源市政工程有限公司。

其中河南三三建设工程有限公司成立于2018年,2022年参保人数仅为5人;山东高歌建筑工程有限公司成立于2019年7月,2022年参保人数仅为1人;山东田源市政工程有限公司成立于2018年7月,2022年参保人数为8人,曾被列入经营异常企业名录。

临沂经展市政工程有限公司成立于2017年8月,参保人数迄今为0人;深圳市锐鼎丰建筑有限公司成立较早在2014年,2020年-2022年参保人数为0人、9人和未知,同样曾被列入经营异常企业名录。客户江西天工艺筑建设管理股份有限公司,参保人数也仅3人或1人。

据(2022)皖0402执405号文件显示,唐兴科技起诉客户四川华南金旭建工集团有限公司,并于2022年6月13日,由法院查封/冻结/扣押被执行人四川华南金旭建工集团有限公司名下的价值573955.7元的财产,期限为不动产三年,动产二年,银行账户及其他权限一年。

报告期各期末,唐兴科技应收账款账面价值分别为3,118.44万元、6,738.21万元和9,404.20万元,占流动资产的比例分别为19.06%、29.90%和30.67%,金额较大。报告期各期末,公司应收账款期后回款比例分别为 97.05%、86.06%和 45.64%。

公司产品需根据施工环境、地质条件、气候环境、客户需求等进行定制化设计和生产,生产定制化产品所需原材料种类较多。报告期各期末,公司存货账面价值分别为7,779.49万元、1.042亿元和1.106亿元,占流动资产的比例分别为47.56%、46.21%和36.05%,金额和占比均较高。

报告期内,唐兴科技存在少数客户和供应商重叠的情形。报告期内,公司重叠的客户和供应商的销售额分别为767.36万元、61.48万元和62.12万元,占同期营业收入的比例分别为3.31%、0.22%和0.19%。报告期内,公司重叠的客户和供应商的采购额分别为1,567.98万元、2,413.21万元和2,522.52万元,占同期采购总额的比例分别为11.22%、14.20%和13.20%。

报告期,公司向科峰智能采购1,014.69万元、1,086.57万元和1,001.58万元,而科峰智能招股书披露向公司销售1,000.33万元、1,086.55万元和1,003.67万元,较为接近。

淮南市擎源机械制造有限公司为公司2021年和2022年第五大供应商,公司向其采购金额分别为670.44万元和817.74万元。此供应商成立于2020年7月3日,2021年和2022年社保缴纳人数均为0人。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。