作者:萧言

A股17家上市城商行中,杭州银行起家时较弱,成立之初的注册资金仅有3亿元,总资产不足60亿元。但经过25年的发展,如今杭州银行的总资产达17901亿元,2022年营收为329.3亿元,净利润为116.8亿元,总资产翻了近300倍,走上“逆袭”之路,在实现高管全部70后的年轻化之后,杭州银行能否持续带给市场惊喜?

3年筹备终成行

杭州银行的前身是杭州城市信用社。早期城市信用社都存在员工队伍业务能力不强,社会信誉度较低的问题,有的城市信用社还存在资产窟窿,“乱”是对城市信用社的精确概括,杭州城市信用社也不例外。

对城市信用社的乱象,央行也早有心整顿。1993年12月,国务院发布了《关于金融体制改革的决定》(国发〔1993〕91号文件),其中明确提出要“在城市信用社的基础上,试办城市合作银行”,这也成为挽救杭州城市信用社“危局”的一大政策利好。

在上世纪90年代初,一切以经济发展为中心的前提下,1993年杭州银行被列为试点城市银行。杭州银行成立后,经过再三斟酌考虑,依然吸纳了这些口碑不算好的信用社33家,加上杭州市、区两级财政局以及杭州市电信局、杭州市电力局、杭州市自来水公司等50余家单位共同发起,经过近3年的筹备,时任杭州市常务副市长马时雍挂帅,成立了杭州城市合作商业银行,实际注册资金3亿元。

当时,中国人民银行杭州市分行原副行长陈达明任杭州城市合作银行董事长,建行杭州分行行长吴太普任首任行长。成立最初名为杭州商业银行,直到2008年才正式改名为杭州银行。经过多年的发展,杭州银行已经逐渐走出城市信用社的影响,从一家地方性银行成长为全国性的金融机构,并于2016年登陆A股,发行价为14.39元/股,成为17家上市城商行中的一员。

区位优势影响大

杭州银行总部位于杭州,处于中国经济最为发达的沪宁杭三角洲,有天然的区位优势。

杭州银行在家底不够“殷实”的情况下,却在前期就实现了高速发展。2001年营收为5.392亿元,2002年营收为6.991亿元,同比增速达29.7%。2003年杭州银行的营收达12.68亿元,首次突破10亿元,同比增81.4%。同期杭州GDP增速分别为12.2%、13.2%和15.2%,杭州银行的增速远高于杭州GDP增速。

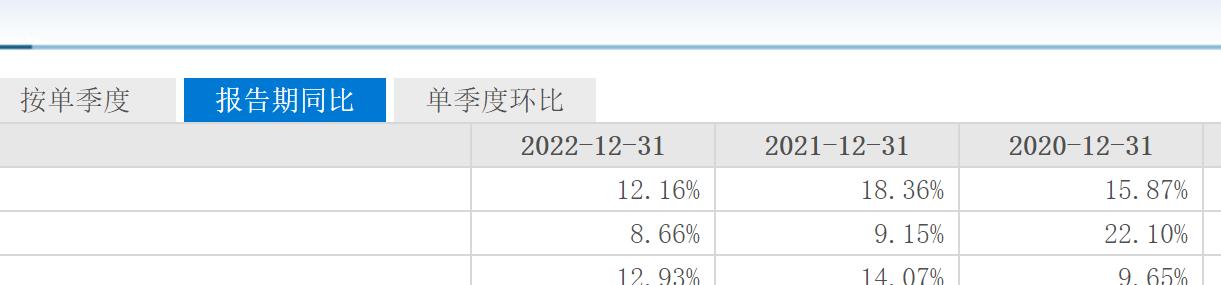

杭州银行高速增长后陷入发展的缓慢期,营收从10亿元到100亿元,整整用了12年,2005年和2013年还分别出现了18%和0.13%的下滑。随后由100亿元到200亿元的营收蜕变只用时6年,在这6年中只有2017年2.83%的营收增速低于10%。2019年的营收增幅更是高达25.53%。2020-2022年的营收增幅分别为15.87%、18.36%和12.16%,杭州银行的营收增长居行业前列。

但进入2023年,杭州银行的营收增幅开始放缓,前三季度的营收增幅分别为7.55%、6.09%和5.26%,连续3个季度的营收增幅低于10%。

目前,杭州银行有200余家分支机构,成为仅次于北京银行和上海银行的城商行。

净利依旧高速增长

翻看杭州银行的财报发现,尽管2023年前三季度营收增幅只有5.26%,净利润增幅高达26.06%,不过和上半年26.29%的增速相比,有小幅下滑。2023年前三季度杭州银行的净利率有较大提升,第一季度净利率为44.95%,在2022年第四季度35.47%的基础上提升9.48个百分点,第二季度、第三季度的净利率均在42%以上。

此前3年杭州银行的净利率均低于40%以下,2020年至2022年净利率分别为28.77%、31.54%和35.47%,整体净利率呈不断提升趋势。这和杭州银行的降本增效有一定关系。2023年第一季度、第二季度、第三季度,杭州银行的营业支出同比分别下滑9.93%、11.64%、11.26%,这确保杭州银行净利润增幅高于营收增幅。

与同省的宁波银行相比,前三季度,宁波银行的净利率分别为39.98%、40.41%和41.08%,分别低于同期杭州银行净利率4.97个百分点、4.95个百分点、1.54个百分点,而宁波银行是市值最高的城商行,与其净利率比较更有代表性,可见杭州银行的净利率之高。

截至2023年9月30日,杭州银行总资产为17901.45亿元,较2022年末增长10.74%,其中贷款总额为7852.26亿元,较2022年末增长11.82%。

不良贷款率一直是衡量商业银行自身风险的重要指标。一般来说,商业银行不良贷款率的警戒线是2%,等于或超过2%,就触及到了警戒线。但业内一般以1%为参考,高于1%的就触及一定风险,而低于1%的为风险系数较低。杭州银行的不良贷款率长期处于低风险范围。2021年其不良贷款率由2020年的1.07%大幅降至0.86%,2022年继续下降至0.77%,随后这一数值稳中有降,目前保持在0.7%左右。

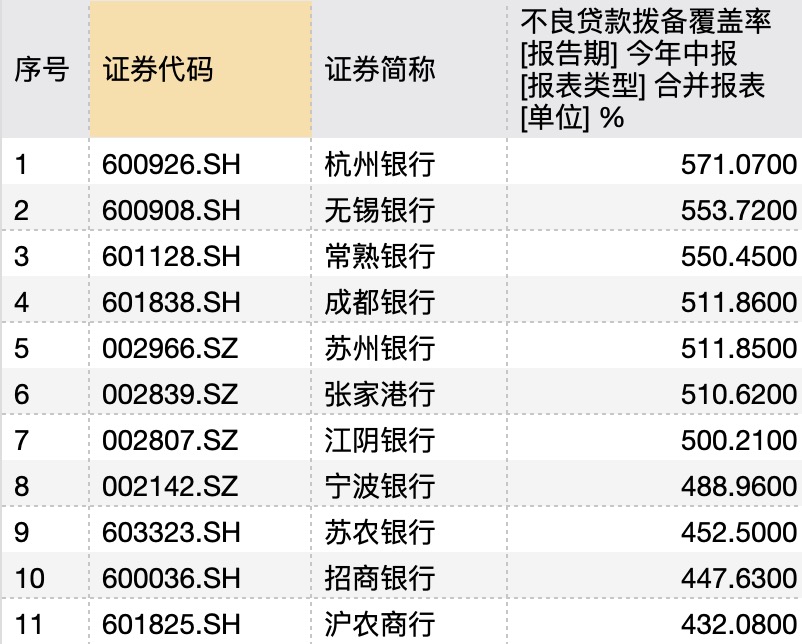

值得一提的是,杭州银行自2021年第二季度以来,拨备覆盖率便一直维持在500%以上高位。2020年至2022年,拨备覆盖率分别为469.54%、567.71%、565.10%。拨备覆盖率的提升,说明杭州银行风险抵补能力在不断加强。拨备增厚亦使得杭州银行后续利润释放空间更大。

在A股众多上市商业银行中,拨备覆盖率高于500%的只有6家,分别为杭州银行、无锡银行、常熟银行、成都银行、苏州银行和张家港行,其中杭州银行的拨备覆盖率达571.07%排名第一,遥遥领先第二名无锡银行的553.72%。在整个A股42家上市行中,拨备覆盖率高于400%的也只有11家,杭州银行同样位居第一。

2020年和2021年杭州银行罚单数分别为7张和3张,涉及处罚金额分别为485.8万元和495万元。而2022年的4张罚单就合计被罚1162.5万元。超过此前两年总和,暴露出杭州银行的风控能力和内控能力的问题。

高层年轻化

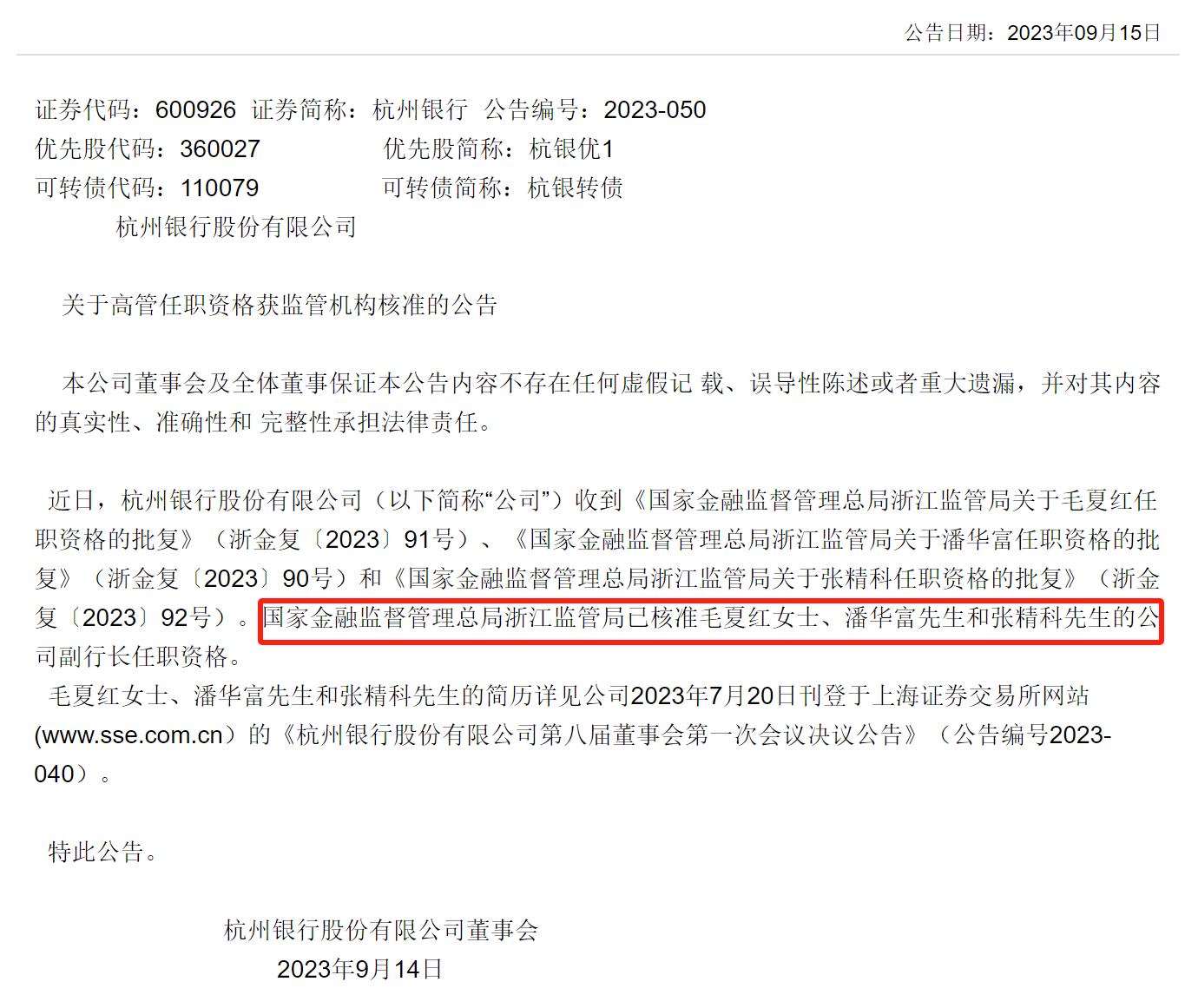

根据杭州银行2023年9月14日发布的公告,杭州银行将迎来70后副行长。在众多证券等金融机构高层逐渐年轻化的情况下,杭州银行紧跟“年轻化”发展趋势,将高层逐渐年轻化。早在2020年杭州银行已经推行年轻化,杭州银行2020年6月18日发布的公告显示,在杭州银行第七届董事会第一次会议中已开启了高管(不含董事、监事)全“70后”的时代。这也是A股上市银行中第一家实现高管全部70后的银行。

这则公告显示,因任期届满,江波、丁锋不再担任杭州银行副行长,徐国民不再担任董事会秘书,郭瑜不再担任运营总监,陆志红不再担任行长助理。上述离任的5位前高管,均为60后,而接任者均为70后,还有一名80后,杭州银行顺利实现了高层的新老交替,向年轻化迈进。

2023年9月14日发布的公告显示,毛夏红、潘华富、张精科的副行长任职资格已获国家金融监督管理总局浙江监管局核准。其中,毛夏红为该行原行长助理兼董事会秘书,潘华富为原风险总监,张精科为原人力资源部总经理。

80后和90后逐渐成为社会消费主力,该阶层的消费者掌管着大量的社会财富,而80后和90后比较有个性,原本60后的思维很难跟得上这帮财富主力军,70后高管思维更接近他们,杭州银行高管的全部 70后,有利于业务的开展,对近期增速放缓的杭州银行来说,或需要一股更为年轻的“活力”。

杭州银行2023年员工平均薪资下降。财报数据显示,杭州银行的在职员工有13414人,相比2022年同期增加了2337人,增幅达21%,但员工费用增幅仅8.3%,结合上半年杭州银行32.37亿元的员工费用可以计算出来,杭州银行的员工平均薪水约为4.02万元。相比2022年下滑了11%。

人员扩容说明了杭州银行在招兵买马,业务规模在扩张,但人均薪酬以超过两位数的速度下滑,也反映出杭州银行尽管业绩一直增长,但息差收窄等因素也让该行面临着一定的经营压力,故而在员工薪资上保守支出,一定程度上也提升了利润。

高层的年轻化或有利于提升杭州银行的总体活力,但在风控管理和内控管理上或面临不小的难题,这都是“年轻化”高层需要面对的问题。杭州银行相对年轻的高层们解决这一问题的能力如何,尚需时间检验,IPO参考将持续关注。