来源:权衡财经

2月2日,湖南证监局开出2024年首张“飞单”罚单,中泰证券湖南分公司及前负责人杨文明因在开展业务过程中,存在“飞单”等多项违规行为,中泰证券湖南分公司及杨文明均被采取出具警示函的行政监管措施。“飞单”是指银行、证券公司等金融机构工作人员私自向客户销售非本单位自主发行或代销的金融产品的行为。

由中泰证券保荐的山东金鸿新材料股份有限公司(简称:金鸿新材)拟在深交所主板上市,1月25日审核状态为已问询。公司本次公开发行的股份数量不超过1,650万股,占本次发行后总股本的比例不低于25%。公司此次拟投入募集资金8.8亿元,用于年产3,000吨碳化硅特种陶瓷生产基地建设项目、研发检测中心建设项目和补充流动资金(2.3亿元)。

截至2023年6月30日,公司资产总额为16.03亿元,净资产为7.42亿元。报告期内,公司流动比率分别为2.28、0.94、1.38和1.70,速动比率为1.63、0.53、1.05和1.48。公司资产负债率分别为24.66%、47.41%、62.82%和53.69%。

金鸿新材家族控股超7成,国信创投突击套现近亿;防护装备领域收入猛增占比超九成,毛利率突增20个点;原材料价格波动影响大,前五大客户占比超九成;应收款项增幅较大,近半年余额超过营收;产能利用率起伏走低,社保和公积金未缴占比高。

家族控股超7成,国信创投突击套现近亿

2012年9月6日,王汝江、张媛媛共同设立金鸿有限,注册资本合计1,000万元,出资方式均为货币。王汝江、张媛媛分别出资990万元和1万元。2015年2月整体变更为股份有限公司。2015年5月,公司在全国股转系统挂牌;2020年4月,公司终止挂牌。

2022年2月公司增资,公司股本由4,290万股增至4,587.76万股,潍安金鸿全额认购;2023年6月股份转让,实际控制人王汝江转让给王东龙、王东泉各10万股股份;2023年6月公司增资,公司股本由4,587.76万股增至4,947.76万股,由启智一号等六家投资机构及潍安金鸿认购。

截至招股说明书签署日,王汝江直接持有公司72.70%的股份,系公司控股股东。王汝江的一致行动人王东龙、王东泉、于欣欣分别直接持有公司10万股股份、10万股股份、1.43万股股份,对应持股比例分别为0.20%、0.20%、0.03%,王东龙、王东泉无间接持股,于欣欣通过潍安金鸿间接持有公司2万股股份,持股比例为0.04%;王汝江及其一致行动人合计能够控制公司73.13%的股份;因此,王汝江为公司的实际控制人。本次发行前,实际控制人王汝江共持有公司72.70%的股份,假设本次发行25%的股份后,公司实际控制人王汝江仍将持有公司54.52%的股份。

王东龙、王东泉均为实际控制人王汝江之子,于欣欣为王汝江之儿媳、王东泉配偶;王东龙、王东泉、于欣欣符合“投资者之间具有其他关联关系”的情形;根据规定自然人及其配偶、兄弟姐妹等近亲属如无相反证据,应当被认定为一致行动人。因此按照上述规定将王东龙、王东泉、于欣欣认定为王汝江的一致行动人。

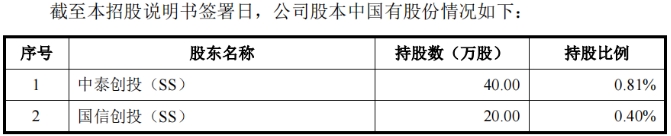

2023年10月19日国信创投将其持有的公司180万股股份转让给嘉兴峰泉,转让价格为4,510万元;将其持有的公司190万股股份转让给嘉兴峰泉,转让价格为4,750万元。而国信创投的入股则早在2016年12月28日公司定向发行时,国信创投以1,500万元认购新增股份300万股。新增股东中泰创投持有公司40万股股份,持股比例为0.81%,中泰创投为本次发行的保荐机构(主承销商)中泰证券的全资子公司。

防护装备领域收入猛增占比超九成,毛利率突增20个点

金鸿新材主营业务为特种陶瓷制品的研发、生产和销售。公司掌握了工业民用领域、防护装备领域特种陶瓷从材料配方到制品的全套技术工艺。公开报道称金鸿新材原是以生产拖拉机、农用车转向器以及三轮车架为主的镇办企业,后来凭自主研发成功耐高温高压的碳化硅高新技术产品转型。

2020年-2023年1-6月,金鸿新材的营业收入分别为1.099亿元、2.034亿元、9.192亿元和8.399亿元,净利润分别为644.52万元、4136.60万元、1.657亿元和2.322亿元;营收和净利润增速明显。

与之对应的是,公司经营活动产生的现金流量净额分别为1,418.19万元、6,422.83万元、-5,032.05万元和-1.327亿元。2022年、2023年1-6月公司经营活动产生的现金流量净额为负,资金需求增加,主要原因为报告期内公司经营规模快速上升,导致运营资金需求规模快速增加。

公司主要产品为特种陶瓷等。报告期内,公司特种陶瓷对应收入分别为1.098亿元、2.032亿元、9.189亿元和8.392亿元,占营业收入的比例分别为99.94%、99.92%、99.97%和99.93%。2020年-2023年1-6月,公司的营业收入主要来自工业民用领域、防护装备领域特种结构陶瓷制品的生产与销售。

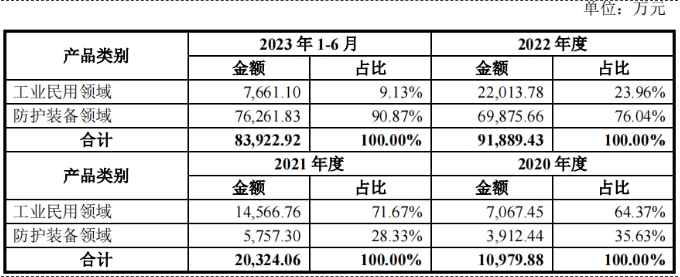

其中,工业民用领域产品收入为7,067.45万元、1.457亿元、2.201亿元和7,661.10万元,占主营业务收入的比例为64.37%、71.67%、23.96%和9.13%,2020年和2021年占主营业务收入的比例较高;防护装备领域收入为3,912.44万元、5,757.30万元、6.988亿元和7.626亿元,占主营业务收入的比例分别为35.63%、28.33%、76.04%和90.87%,受2022年初公司与重庆盾之王、成都锦安、北京普凡签署大额碳化硼订单影响,2022年和2023年1-6月占主营业务收入的比例较高。

金鸿新材工业民用领域主要产品包括辊棒、方梁等,为新能源、日用卫生陶瓷、半导体等领域工业窑炉用结构件、热电领域脱硫除尘成套设备的关键部件、冶金领域各种泵的关键部件、石油化工领域的特种阀门等;公司工业民用领域产品与下游行业景气度密切相关,若下游行业因宏观经济、贸易政策、汇率波动、产业政策等诸多因素出现不利变化,将减少对公司产品的需求,对公司经营业绩带来不利影响。

公司防护装备领域用主要产品包括碳化硅陶瓷板、碳化硼陶瓷板等,经下游客户复合后成为防弹插板,用于制造防弹背心等防护装备产品。公司防护装备领域主要产品受国内外政治局势、国防和外交政策、军队及武警数量、国防开支预算、换装等多种因素的影响。

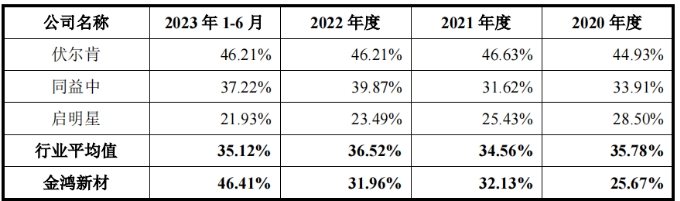

报告期内,公司综合毛利率分别为25.67%、32.13%、31.96%和46.41%,综合毛利率2023年1-6月有所上升,较2020年增加了20个点;主要为防护装备领域的碳化硼陶瓷板产品毛利率上升导致。

原材料价格波动影响大,前五大客户占比超九成

金鸿新材产品主要耗用原材料为超硬材料、金属硅粉、绿碳化硅、碳化硼粉等,报告期内公司产品直接材料占主营业务成本的比例为33.54%、41.00%、67.61%和73.34%,占比较高。公司主要原材料价格波动对公司产品生产成本影响较大。

金鸿新材的客户以直销客户为主,以贸易商客户为辅。报告期内,直销客户收入分别为8,162.01万元、1.664亿元、9.033亿元和8.306亿元,占比分别为74.34%、81.89%、98.30%和98.97%,占比逐步提升。2022年及2023年1-6月,碳化硼陶瓷板收入大幅增加,且碳化硼陶瓷板的客户均为直销客户,因此直销客户收入占比有所增长。

报告期内,贸易商客户的收入分别为2,817.87万元、3,680.56万元、1,562.19万元和864.14万元,占比分别为25.66%、18.11%、1.70%和1.03%,收入金额及占比总体有所下降。公司贸易商客户主要为工业民用领域产品及碳化硅陶瓷板产品的客户,2022年后碳化硼陶瓷板订单大幅增长,在综合考虑自身产能后,主动减少碳化硅陶瓷板产量,碳化硅陶瓷板收入随之下降,进而导致贸易商客户的收入金额及占比均有所下降。

报告期内,公司客户主要包括意大利萨克米、日本NGK、鸿昱莱、科尔珀恩、广东中鹏等工业民用领域客户以及重庆盾之王、北京普凡、成都锦安等防护装备领域客户。2020年-2023年1-6月,公司向前五大客户销售额占当期主营业务收入的比例分别为44.84%、48.63%、82.18%和94.23%,2022年和2023年1-6月,公司获取北京普凡、成都锦安、重庆盾之王等客户碳化硼陶瓷板大额订单,导致客户集中度相对较高。

应收款项增幅较大,近半年余额超过营收

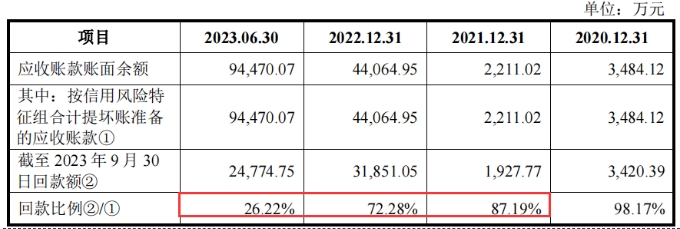

2022年初,金鸿新材获北京普凡、成都锦安、重庆盾之王等客户碳化硼陶瓷板大额订单,因终端客户付款周期导致公司应收账款账面价值由2020年、2021年末的3,296.18万元、2,067.12万元,增至2022年末的4.183亿元、2023年6月末的8.945亿元,增幅较大。

报告期内,公司应收账款余额占营业收入的比例分别为31.71%、10.87%、47.94%和112.48%,2021年公司应收账款余额占营业收入的比例略有下降的主要原因系公司2021年工业民用领域及防护装备领域碳化硅陶瓷板客户回款相对较好;2022年公司应收账款余额占营业收入的比例较大幅度增长的主要原因为公司防护装备领域碳化硼陶瓷板下游客户回款系军方“背靠背”回款方式,军方回款受审批程序影响相对较慢所致。

报告期各期末,公司存货账面价值分别为3,587.32万元、7,124.86万元、1.853亿元和1.508亿元,占各期末流动资产比例分别为28.43%、44.02%、23.60%和12.70%。2020年末-2022年末,公司存货账面价值逐年升高。

报告期内,应收账款周转率分别为3.18次、7.14次、3.97次和1.21次,低于可比同行均值18.28次、15.69次、24.20次和21.97次。各期存货周转率分别为2.59次、2.53次、4.79次和2.61次。

产能利用率起伏走低,社保和公积金未缴占比高

金鸿新材将在山东省潍坊市安丘市泰山东街以南,锦湖北路以西地块进行年产3,000吨碳化硅特种陶瓷生产基地建设项目。本项目预计投资总额为5.26亿元,其中建筑工程费8,940.51万元,设备购置及安装费3.77亿元,其他建设及基本预备费2,359.91万元,铺底流动资金投资3,638.98万元。本项目规划碳化硅特种陶瓷总产能为3,000吨/年,其中辊棒1,200吨、舟托800吨、悬臂桨450吨、方梁300吨、舟盒250吨。项目建设期为12个月,达产期为36个月。

公司整体产能主要取决于烧结炉的产能高低。公司工业民用领域产品的生产线如辊棒、方梁和异形件等可以共用,防护装备领域产品的生产线如碳化硅陶瓷板和碳化硼陶瓷板可以共用,部分烧结炉可以通用。报告期内,公司特种陶瓷产能利用率分别为71.80%、84.15%、82.52%和76.85%;产销率分别为99.15%、95.01%、91.55%和93.52%。

报告期内,金鸿新材存在未为部分员工缴纳社保和公积金的情形。2020年末、2021年末、2022年末和2023年6月末,公司社保应缴未缴人数分别为84人、203人、34人和8人,公积金应缴未缴人数分别为279人、321人、128人和5人。此外令人唏嘘的是,截至2023年6月末,公司的销售人员仅5人,人均营业额过2亿元。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。