来源:权衡财经

苏州佳祺仕科技股份有限公司(简称:佳祺仕)拟在上交所主板上市,保荐机构为海通证券。本次发行新股不超过1,820.00万股,占发行后总股本不低于25%。公司此次拟使用募集资金6.5亿元,用于智能制造装备扩产项目、研发中心建设项目和补充流动资金(1亿元)。

截至2022年12月31日,公司资产总额8.06亿元,归属于母公司所有者权益为2.78亿元。报告期各期,公司流动比率和速动比率低于同行业可比公司的平均水平,报告期各期末,公司资产负债率分别为88.77%、73.38%和65.52%,高于可比同行均值48.02%、46.63%和48.87%。

佳祺仕挖墙角于前东家,夫妻合计控股近7成,套现超八千万元,转贷超亿元;下游应用行业较为集中,外销占比曾经近半;客户集中在苹果产业链,与安洁科技关系未信披,研发费用率低;应收账款占营收比例超六成,存货高企;在建工程账面和产能数据需进一步释疑。

挖墙角于前东家,夫妻合计控股近7成,套现超八千万元,转贷超亿元

公司前身佳祺仕有限系由自然人任锋和杨洋夫妇2011年12月1日共同出资设立,注册资本为50万元,其中任锋认缴出资30万元,杨洋认缴出资20万元。任锋2005年4月至2011年7月,任可成科技(苏州)有限公司研发工程师;2013年6月至2014年5月,任爱彼思(苏州)自动化科技有限公司副总经理;2014年7月至2016年2月,任佳祺仕有限执行董事。爱彼思为公司实际控制人杨洋曾任监事并持股39.00%的公司,于2022年6月注销。除任峰外,还有佳祺仕董事、技术开发中心总监吕祥和佳祺仕监事会主席、技术开发中心副总监汪旭生来自爱彼思。

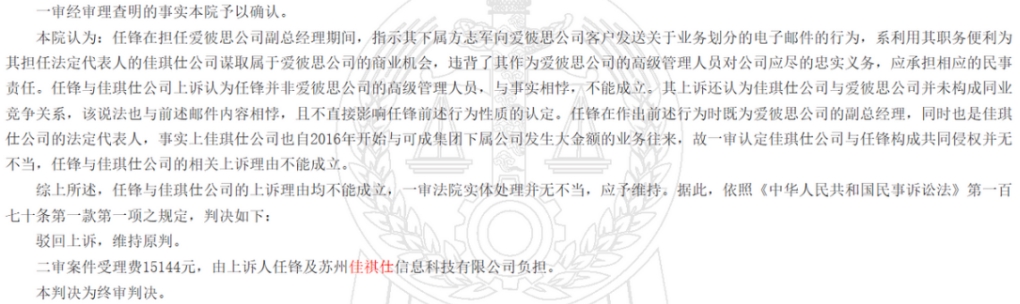

据(2019)苏05民终5650号号文件显示,爱彼思还因此起诉任锋,2022年2月18日终审判决中,法院确认了任锋在担任爱彼思公司副总经理期间,指示其下属方志军向爱彼思公司客户发送关于业务划分的电子邮件的行为,系利用其职务便利为其担任法定代表人的佳琪仕公司谋取属于爱彼思公司的商业机会,违背了其作为爱彼思公司的高级管理人员对公司应尽的忠实义务,应承担相应的民事责任,一审认定佳琪仕公司与任锋构成共同侵权。不过招股书隐而不披,称公司无需要披露的其他重要事项以及重大担保、诉讼等事项。

2021年12月28日,任锋将所持佳祺仕有限3%股权、2.4%股权、1%股权、1%股权和0.6%股权分别转让给陈晓敏、罗晓真、李东海、顺融三期和王荣,转让款合计为4000万元。2022年4月,任锋将所持佳祺仕有限1%、1.3%、0.68%、1.2%、2%股权分别转让给高君、叶军、陆建芳、贺遵广和朱永福,转让款合计为4126万元。几个月间,任锋通过股权转让直接套现了8000万元之多。2022年10月,整体变更为股份公司。

截至招股说明书签署日,苏州檀甄直接持有公司3,153.15万股股份,持股比例为57.75%,为公司控股股东。任锋和杨洋为公司共同实际控制人,二人为夫妻关系;任锋直接持有公司3.35%股权,杨洋直接持有公司4.29%股权;任锋和杨洋合计持有公司控股股东苏州檀甄100%的股权,苏州檀甄持有公司57.75%股权;任锋担任学祺合伙普通合伙人,其通过学祺合伙控制公司4.13%股权;任锋与杨洋合计控制公司69.51%股权;同时,任锋担任公司董事长、总经理,杨洋担任公司董事。

截至招股说明书签署日,佳祺仕共有6家控股子公司、1家参股公司。公司控股子公司中佳祺仕软件、成都佳祺仕和苏州艾易得经营时间相对较长,业务规模较大,为重要子公司;佳祺仕光电、重庆艾易得和深圳艾易得成立时间较晚,业务规模较小。公司于2023年1月完成收购苏州艾易得55%股权,收购价格7,975万元。苏州艾易得自2023年1月成为公司的控股子公司。

报告期内,佳祺仕存在向关联方拆出资金的情况,公司于2020年向任锋累计拆出资金2,489.21万元,于2020年全部收回;于2021年向任锋累计拆出资金合计4,278.38万元,其中443.90万元于2021年收回,剩余3,834.48万元于2022年3月收回500万元,于2022年7月收回剩余3,334.48万元。

报告期内,公司存在通过供应商苏州眉峰机械加工有限公司、子公司佳祺仕软件进行银行转贷的情形,转贷金额合计为1.017亿元。

此外,2020年-2022年,公司现金分红金额分别为2000万元、2000万元和2220万元,现金分红金额合计为62220万元;而此番公司单独补流即达1亿元。

下游应用行业较为集中,外销曾近半

佳祺仕主要从事智能制造装备的研发、生产、销售及相关技术服务。2020年-2022年,公司的营业收入分别为2.433亿元、3.276亿元和5.056亿元,归母净利润分别为2841.68万元、3802.53万元和1.056亿元。2023年1-5月,公司营业收入2.871亿元,归属于母公司股东净利润4,980.03万元(以上数据未经审计)。

公司主要产品智能检测设备和智能生产组装设备(线)主要应用于消费电子产品的检测和组装。报告期内,公司产品应用于消费电子行业的销售收入占同期营业收入的比例均超过90%,是公司收入的主要来源。公司面临下游应用行业较为集中的风险。报告期内,公司在巩固消费电子领域市场地位的同时,积极拓展新能源汽车、储能、光伏等行业的优质客户。公司进入新应用领域时间较短,与已在相关领域沉淀多年的同行业公司相比,业务规模较小,客户覆盖相对不足,需进一步拓展。

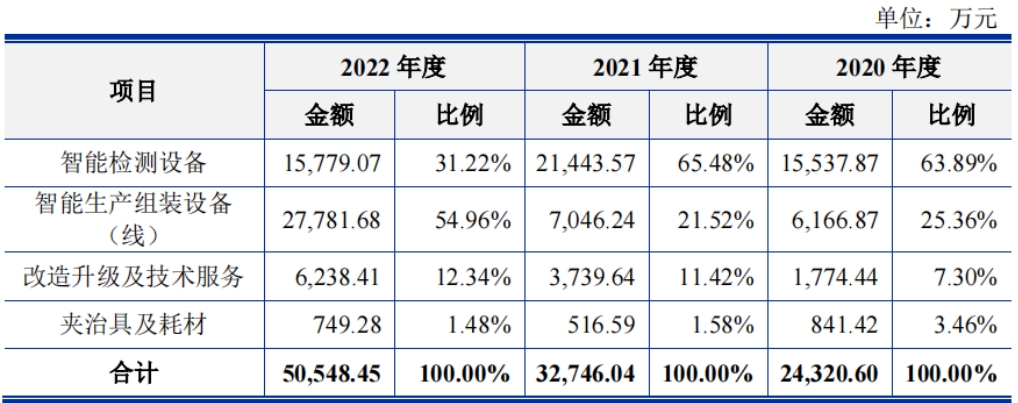

报告期内,佳祺仕主营业务收入主要来源于智能检测设备和智能生产组装设备(线)的销售,两类产品销售收入占主营业务收入的比例合计分别为89.24%、87.00%和86.18%。

报告期各期,佳祺仕主营业务收入中境外销售金额分别为1.115亿元、8,789.67万元和1.258亿元,占主营业务收入的比例分别为45.84%、26.84%和24.89%,报告期各期,公司汇兑损益分别为-521.83万元、-158.56万元和829.10万元,占各期利润总额的比例分别为-17.00%、-4.15%和7.25%。

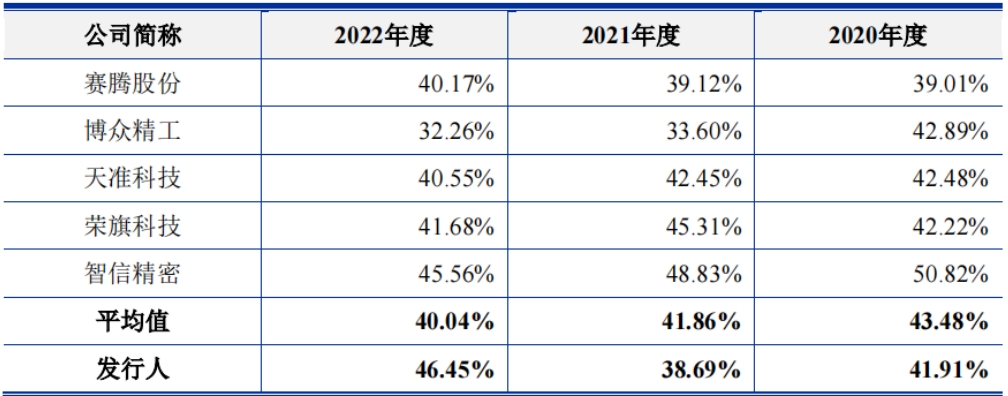

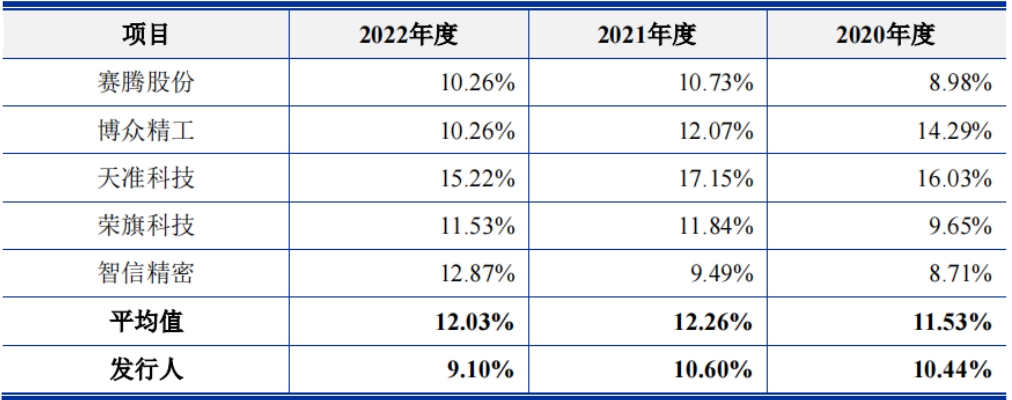

公司选择了上市公司赛腾股份(603283.SH)、博众精工(688097.SH)、天准科技(688003.SH)、荣旗科技(301360.SZ)和拟上市公司智信精密作为同行业可比公司。报告期各期,公司主营业务毛利率分别为41.90%、38.68%和46.44%。

客户集中在苹果产业链,与安洁科技关系未信披,研发费用率低

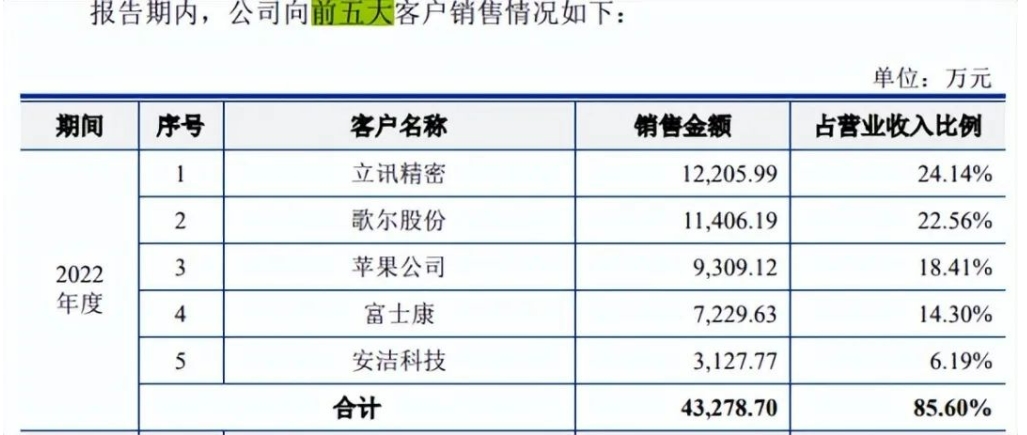

报告期内,佳祺仕主要客户集中于消费电子和新能源汽车领域,均为相关领域知名公司。其中,消费电子领域直接客户主要包括苹果公司、富士康、比亚迪、立讯精密、歌尔股份、信维通信等;新能源汽车领域主要客户为安洁科技,公司主要交易对象为其子公司适新科技。

报告期内,佳祺仕前五大客户(含同一控制下企业)销售收入分别为2.041亿元、2.612亿元和4.328亿元,占当期营业收入的比例分别为83.89%、79.76%和85.60%。

2022年10月至今任佳祺仕董事、副总经理、财务总监、董事会秘书的高君,2009年9月至2012年5月,任苏州安洁科技股份有限公司财务总监;2012年5月至2012年9月,任苏州安洁科技股份有限公司董事、财务总监、董事会秘书。

此外,安洁科技2023年4月28日公告的2022年年报显示,其权益工具投资明细表中,被投资单位存在苏州佳祺仕信息科技有限公司,账面余额和期初余额均为1,600万元,占在被投资单位持股比例为3.6%,本期现金分红750,310.56元。而佳祺仕招股书并未显示与安洁科技的持股关系,令人甚为不解。查阅公开工商资料,安洁科技藏在外部机构股东正青春叁号身后。安洁科技100%控股的苏州安洁资本投资有限公司持有正青春叁号93.79%股权,其余6.21%为张霞持有。

公司既直接与苹果公司签订订单,也与其EMS厂商签订订单。报告期内,公司向苹果公司销售收入(来源于苹果公司直接订单)占当期营业收入的比例分别为44.71%、23.48%和18.41%,各期最终用于苹果产品的销售收入(包括来源于苹果公司直接订单以及来源于苹果公司EMS厂商的订单)占当期营业收入的比例在80%以上。公司存在对苹果产业链依赖的风险。

苹果公司开始将其中国境内供应链的部分产能转移到印度、越南等国家和地区。短期内,基于中国在市场、制造方面的优势及在苹果产业链中的重要性,苹果产业链转移难度较大,且其他国家和地区尚不具备完全的承接能力。但从长期来看,如果未来苹果公司持续将国内产能向海外转移,公司下游客户订单减少,将会对公司的经营业绩造成一定的不利影响。

报告期内,佳祺仕研发投入分别为2,540.17万元、3,473.07万元和4,599.59万元,占营业收入总额的比例分别为10.44%、10.60%和9.10%,低于可比同行均值11.53%、12.26%和12.03%。

应收占营收比例超六成,存货高企

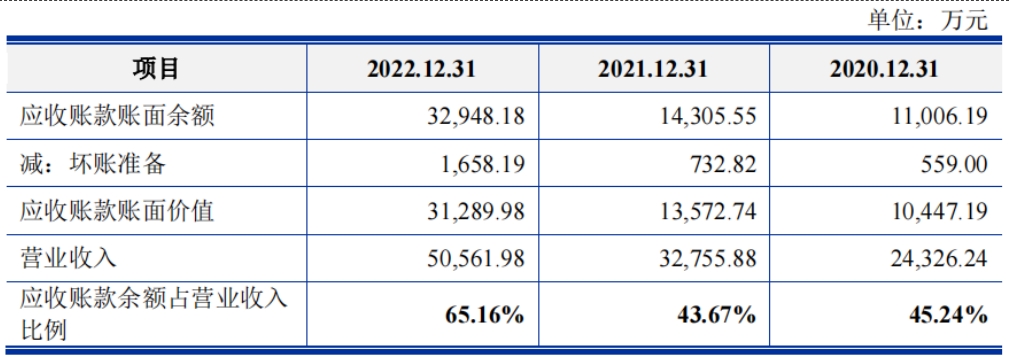

客户集中度过高,自然也影响到应收账款层面,报告期各期末,公司应收账款账面价值分别1.045亿元、1.357亿元和3.129亿元,占各期末流动资产比重分别为46.47%、50.15%和54.87%;各期末应收账款账面余额占当期营业收入的比例分别为45.24%、43.67%和65.16%。报告期内,应收账款周转率分别为3.14、2.73和2.25。报告期各期末,佳祺仕应收账款坏账准备余额分别为559.00万元、732.82万元和1,658.19万元,占应收账款余额的比例分别为5.08%、5.12%和5.03%。

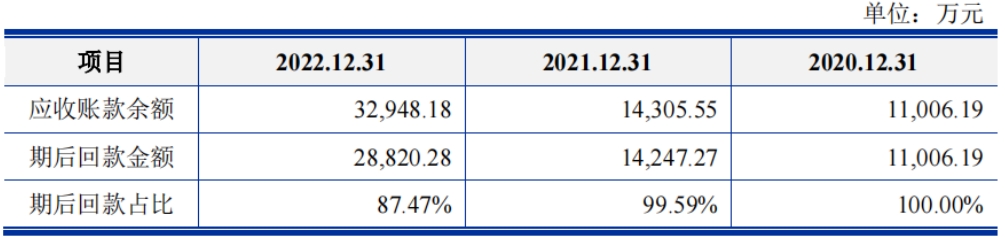

2022年末应收账款账面余额占当期营业收入的比例较高,主要原因系:2022年第四季度的收入为2.926亿元,占比57.87%,其中主要客户歌尔股份和立讯精密的销售收入分别为1.075亿元和8,864.48万元,截至2022年末歌尔股份和立讯精密的应收账款余额分别为1.25亿元和1.199亿元,尚在信用期内未回款。截至2023年5月31日,佳祺仕报告期各期末应收账款回款比例分别为100.00%、99.59%和87.47%。

报告期各期,佳祺仕存货账面价值分别为1.028亿元、4,947.45万元和1.77亿元。公司存货跌价准金额分别为360.13万元、213.74万元和198.31万元。

在建工程账面和产能数据需进一步释疑

佳祺仕的智能制造装备主要根据客户需求进行研发和生产,具有较强的定制化及订单式生产的特点,不同订单和产品之间投入的生产资源存在较大差异。因此公司生产线并非传统的标准化生产线,以设备台数为产能统计标准无法真实反映公司的生产能力,而以直接生产人员的标准工时和实际工时数作为统计口径能更客观、准确地反映公司的产能利用率。报告期公司的产能利用率分别为120.41%、114.89%和114.53%,超产能进行生产。标准工时为每月工作日天数乘以10小时再乘以每月生产装配人员和安装调试工程师人数。

报告期佳祺仕主要产品的产销率变动较大,2021年主要产品产销率较高,主要系2020年第四季度发货数量较多,大部分于2021年验收并确认收入;此外2021年公司销售订单整体规模较2020年有所下滑,主要产品产量较2020年有所下降。

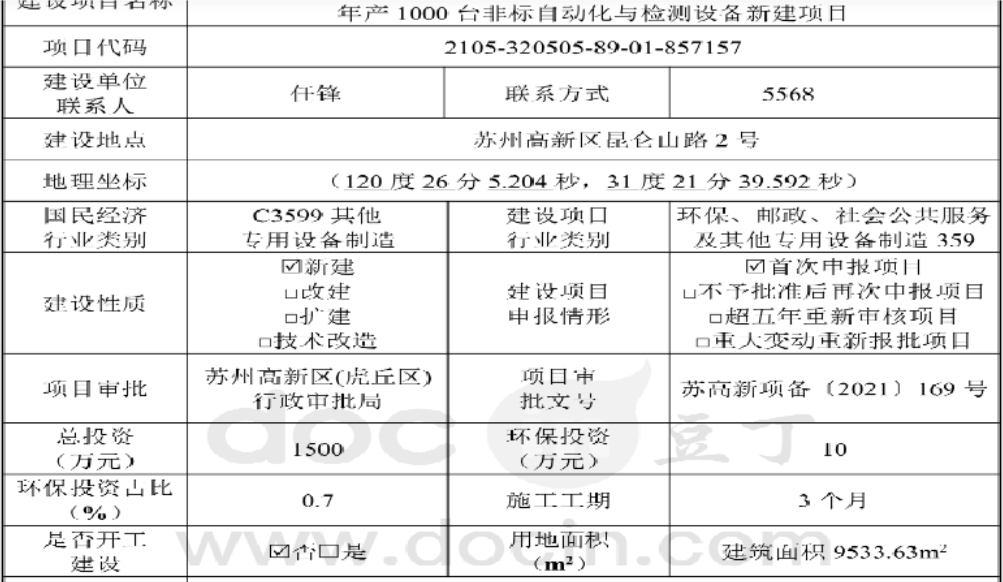

报告期内,佳祺仕在建工程系年产600台自动化检测设备及400台自动化生产设备的新建项目。报告期各期末,公司在建工程账面价值分别为65.42万元、2,220.16万元和9,105.64万元,占非流动资产的比例为2.29%、25.67%和38.66%。不过,上述的在建工程应该不是2021年8月23日得到审批的项目,同样为用时3个月新建年产1000台非标自动化与检测设备新建项目,其总投资仅1500万元,或有必要对在建工程做更细的解释。

招股书称,2022年佳祺仕智能检测设备和智能生产组装设备(线)产量分别为645和545台,实现销售643台和342台。公司现有昆山路工厂系租赁厂房,其场地面积和空间规划已较难满足目前的生产需求。虽然公司目前正在积极筹建浔阳江路工厂,并计划待浔阳江路工厂建成后承接昆山路工厂业务,但考虑到公司业务规模的快速增长,因此公司需要通过智能制造装备扩产项目完成新建厂房并购置配套设备,扩大产能,提高订单承接能力。佳祺仕智能制造装备扩产项目总投资4.211亿元,新购土地、新建厂房、购置生产设备、招聘人员等,建成后预计年产智能制造装备1,300台套。几番对照下,佳祺仕的产能数据令人感觉较纷乱。

注册制下,IPO企业更应该注重信披质量,其经营指标能否满足上市要求,后续的可持续经营状况,行文有限,权衡财经iqhcj无法一一指明,本文仅为权衡财经iqhcj提醒利益相关方投资者更应关注的企业风险所在,不作全面的参照。